Tras la aparición de Draghi en el día de ayer, hoy le toca el turno a Powell. El cálculo de probabilidades actualizado a día de hoy sigue dando un 75% a favor de no tocar los tipos de interés en esta ocasión, mientras que se sigue asignando una probabilidad mayor al 85% de que finalmente comience la rebaja de tipos en el mes de Julio.

Con unas bolsas que están descontando esta circunstancia, ya cerca de máximos históricos una vez más, la pregunta que habría que hacerse es si realmente el estado de la economía está en una situación tan delicada.

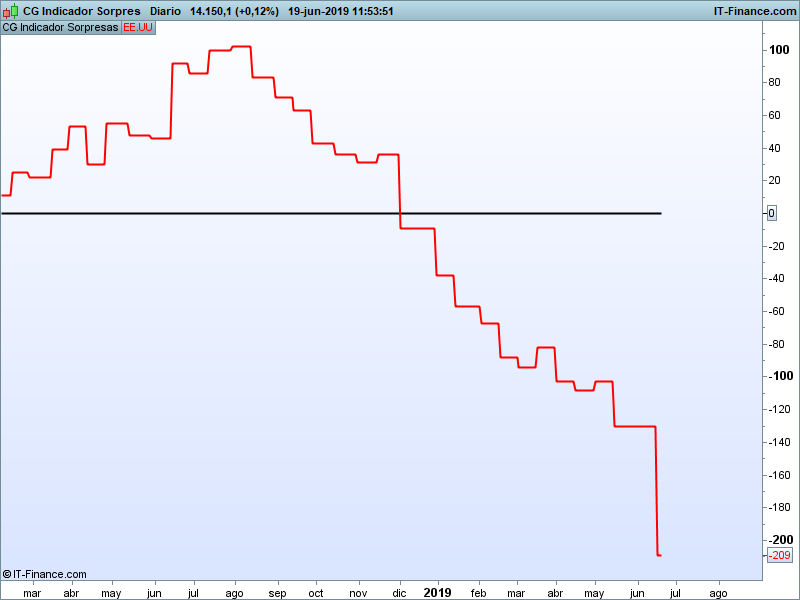

Ayer publicamos nuestro indicador de sorpresas que compara los datos macroeconómicos publicados respecto a lo que el consenso de analistas espera de ellos. Hemos aislado a EE.UU para que se vea de forma más clara, aquí tienen el resultado actualizado a la primera quincena de junio.

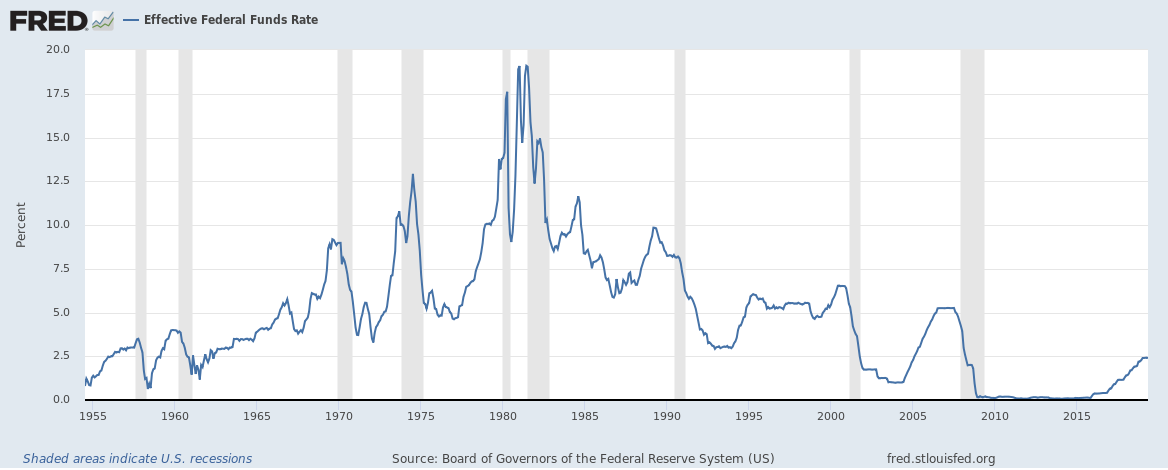

Como pueden observar la caída sufrida durante el mes de mayo ha sido brutal, de mal en peor. En este sentido si que parece estar justificada la intervención de la Reserva Federal. Ahora bien, si nos fijamos en lo que ha pasado las dos veces anteriores cuando la FED decidió bajar tipos aquí tienen el resultado:

Las zonas sombreadas marcan el inicio de una recesión. No hay mucho más que añadir.

Tras esta reflexión en voz alta, vamos al análisis sectorial de cada miércoles.

Utilities (XLU)

Nos seguimos moviendo en zonas de máximos históricos, empezamos a ver debilidad en esta tendencia, si nos fijamos en el indicar de abajo (Mansfield) se está perdiendo fuerza respecto al SP500. Situamos el punto de reversión en 59.25, mientras estemos por encima mantendremos la predisposición alcista.

Healthcare (XLV)

¿Hemos comenzado el patrón estacional alcista?, mientras estemos por encima de la media de 200 mantendremos la predisposición alcista.

Tecnología (XLK)

Seguimos por encima del soporte 75.85 y parece que está entrando volumen de la mano fuerte. Mantenemos predisposición alcista.

Industria (XLI)

Mientras estemos por encima de la media de 200 vamos a buscar el máximo del año, otro sector con presencia de la mano fuerte.

Materiales (XLB)

Durante la semana ha perdido parte de la fuerza que traía. Mientras estemos por encima de 56 hay que mantener la predisposición alcista.

Consumo cíclico (XLY)

Superada la resistencia en 118, nos mantendremos alcistas mientras mantengamos ese nivel.

Sector finaciero (XLF)

La estructura no está mal pero no aquí no está la fuerza, mientras estemos por encima del media de 200 sesiones mantendremos predisposición alcista.

Consumo Básico (XLP)

Estamos viendo rechazo en la zona de 59, el siguiente nivel a vigilar será el 57.75. Está perdiendo fuerza y la mano fuerte no acompaña.

Energia (XLE)

De momento sigue valiendo el soporte en el 61.8% del retroceso del impulso previo. Sigue siendo el sector más débil.

Recordamos a todos nuestros lectores que hasta el próximo 25 de junio mantenemos abierto el periodo de preinscripción al Club de Bolsa de carteraglobal.com. A través de este enlace se puede acceder a mayor información sobre el mismo.