Este es un artículo de CARTERA GLOBAL para investing.com.

¿Qué esperar de lo que queda de septiembre?.- Estacionalmente hablando, dentro del año ya sabemos que hay meses mejores y otros en donde se recomienda no operar. Tradicionalmente siempre se ha hablado del clásico comprar en noviembre y vender en mayo. Esta es una pauta estacional muy conocida y seguida de la que ya hay escrito lo suficiente para que no tengamos que profundizar más en ella.

De forma paralela, los estudios estacionales que realizamos en Carteraglobal nos indican que en caso de que debamos escoger dos meses en donde no operar, estos son los meses de junio y septiembre, ambos dentro del periodo estacional malo dentro de la pauta anteriormente comentada.

Aquí debemos hacer un inciso, puesto que clasificamos los meses como buenos o malos siempre hablando de una operativa de compra. Por supuesto, si queremos hablar de posiciones cortas, debemos darle la vuelta a la ecuación.

Pues bien, ya sabemos ya sea por la pauta estacional clásica o por nuestros propios análisis que Septiembre es mal mes para comprar, pero si tenemos en cuenta que un mes tiene 30 largos días y que para aquellos que se dedican al Swing Trading es un periodo considerable, ¿Qué podríamos esperar en esta última semana del mes?.

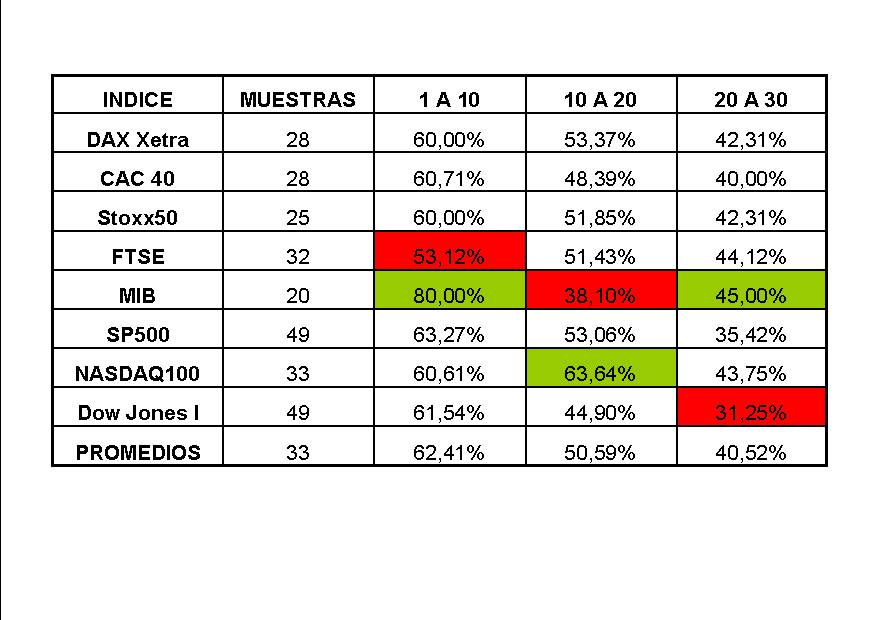

Hemos realizado un estudio sobre el comportamiento de los principales índices europeos y estadounidenses durante el mes de septiembre. Analizadas series temporales en los siguientes índices: DAX, CAC40, Stoxx50, FTSE100, MIB, SP500, Nasdaq100, Dow Jones, las conclusiones que podemos sacar son bastante llamativas a la par que homogéneas en casi todos los casos. Vayamos a ellas:

Como primer ejercicio hemos analizado qué hubiese pasado si compramos el primer día de mes y vendemos sobre el día 10 (ajustándolo al día anterior o posterior en caso de ser festivo). Con un histórico de datos que oscila entre los 20 años del MIB (Italia) y los 49 años analizados del Dow Jones, podemos decir que se trata de un periodo alcista en promedio. Los extremos los encontramos en el 80% de datos alcistas en el MIB y en el 53,12% de datos alcistas en el FTSE. El conjunto de índices tiene un promedio alcista del 62,41%.

Si analizamos la segunda decena, es decir, comprando sobre el día 10 ( o día más próximo) y vendiendo sobre el 20, los resultados son los siguientes: el peor dato lo tendríamos en el MIB, puesto que solo el 38,1% de las veces nos trae resultados positivos para operaciones largas, mientras que el mejor dato es el del Nasdaq100 con un 63,64% de registros positivos. La media global disminuye bastante con respecto a la primera lectura y nos vamos al 50.59%.

Para finalizar, analizando la última decena del mes (periodo en el que nos encontramos en estos momentos), tenemos como mejor dato el del MIB con un 45% de aciertos, mientras que el índice que peor se comporta tradicionalmente es el Dow Jones con un 31.25% de acierto. Globalmente, los datos obtenidos reflejan que solo el 40.52% de las ocasiones nos encontraremos con un mercado alcista en estas fechas.

Los resultados globales los podemos ver en la siguiente tabla.

Parece claro y evidente que dentro de lo malo (al mes de septiembre nos referimos), podemos distinguir entre los días en que operar nos puede dar resultados favorables y aquellos en los que mejor sería estar fuera del mercado.

Para aquellos más atrevidos a los que no les asuste una venta en corto, podríamos ir más lejos y buscar posiciones largas en la primera decena de septiembre y posicionarse corto entre los días 20 y 30 del mes, permaneciendo fuera del mercado en los días centrales.

Nosotros, a la hora de posicionarnos, vamos a exigir bastante más al precio. No porque tengamos una pauta estacionalmente establecida quiere decir que se cumpla si o sí. Debemos y tenemos que tener en cuenta otros factores que complementen este estudio, como puede ser la tendencia, la existencia de soportes y/o resistencias relevantes… La inclusión de estos factores adicionales debe hacernos subir el porcentaje de éxito dentro de esta y de otras pautas estacionales.