Entre tuits de Trump, los pasitos para adelante y atrás en guerras comerciales, la posible entrada en recesión de la zona euro… el mercado nos está regalando una volatilidad en el mes de Agosto cuando menos interesante. Ahora que ya empiezan a hablar de la recesión hasta en la junta de propietarios de mi comunidad, quizás sea hora de analizar la posibilidad de que el pesimismo extremo nos pueda traer un suelo de mercado.

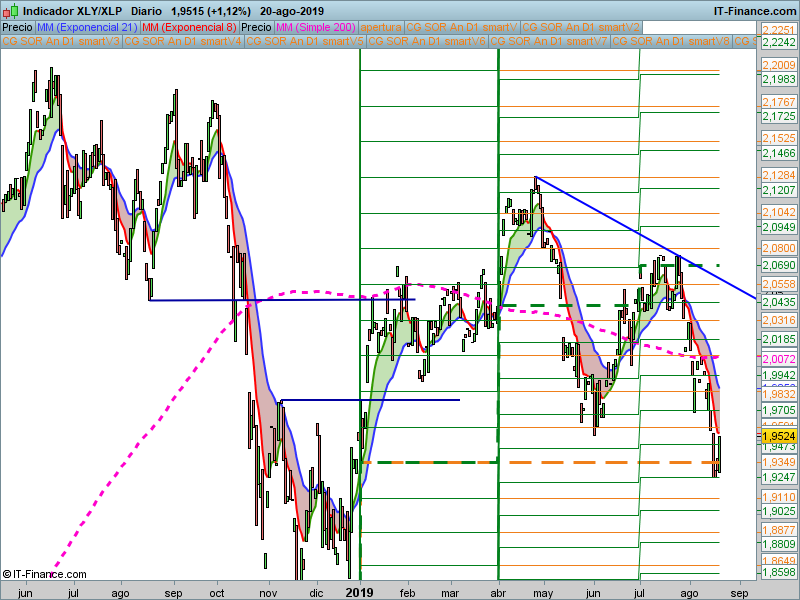

Ya hemos analizado en ocasiones anteriores el spread XLY/XLP, un indicador sintético que mide el comportamiento del consumo cíclico respecto al consumo básico. Cuando la economía está fuerte este indicador debe mostrar una clara pendiente positiva, y cuando las cosas no marchan tan bien podemos esperar lo contrario.

A día de hoy vemos como continua sin mostrar una divergencia que indique que podemos tener un suelo de mercado, los máximos históricos fueron alcanzados en el mes de abril de 2018 y desde ese punto el comportamiento del sintético ha sido muy diferente a lo que ha venido realizando Wall Street. Incluso da la sensación que se asemeja muchísimo más al desempeño de los principales índices europeos.

Ahora bien, ya saben que esto del análisis técnico depende muchas veces del cristal con que se miran los gráficos. Si observamos el movimiento, podríamos adivinar una secuencia impulsiva de 5 ondas con inicio en noviembre de 2018 (dando lugar a la divergencia alcista que ya hemos comentado en otras ocasiones) y final en mayo de 2019 produciendo otra divergencia dando lugar a lo que podría ser un movimiento correctivo en 3 patas que nos ha situado en estos momentos en el precio de apertura anual, 61.8% de retroceso técnico. Evidentemente no hay divergencia que nos puedan anticipar un giro, pero estamos en una zona realmente importante de apoyos. Este indicador no nos resuelve mucho.

Por otro lado, siempre comentamos que para poder observar un giro en el precio deberíamos ver una reacción poderosa en el sector director, aquel que ha liderado las subidas. Este sector sin duda ha sido el tecnológico, y en el siguiente gráfico podemos ver como seguimos sin poder superar la zona de resistencia 79.50 que fueron los máximos históricos alcanzados en mayo y a su vez 61.8% de retroceso del movimiento bajista que estamos observando en agosto. Otro sector que se ha comportado excepcionalmente bien en 2019 ha sido el ya comentado consumo cíclico, en estos momentos más débil que el tecnológico.

Por si se lo están preguntando, las FAANG (las mayores empresas y que más han «tirado» desde el año 2009) tampoco brillan demasiado. Y si las grandes no tiran, tampoco lo hacen las empresas de pequeña y mediana capitalización, tan solo hay que revisar el comportamiento del Russell2000 para comprender que la fuerza no está precisamente aquí.

El sector que mejor comportamiento sigue teniendo es utilities (XLU), mantiene su secuencia de máximos históricos, pero es mal consuelo dado el escaso peso que tiene este sector en el total del SP500. Lo pueden ver si observan el siguiente mapa de calor, en el extremo inferior derecho encontramos un cuadradito que enmarca las empresas de este sector. Poca cosa en comparación con los grandes cuadros tecnológicos o financieros.

¿Suelo de mercado? la posibilidad está ahí, pero como siempre en estos casos se trata de asignar probabilidades. Que pasen un buen día.

¿conoces nuestro Club de Bolsa?