¿Y ahora qué? 07:01:16

Meses esperando y parece que esta vez si es la definitiva, aunque aún no hay nada firmado y ya hemos visto más de un requiebro de última hora. Llegamos a lo que podría ser el principio del fín de una guerra comercial que ha puesto en jaque la estabilidad económica mundial.

Si miramos para atrás, a los mercados no les ha ido nada mal la confrontación Trump-China. Wall Street se ha dedicado a coleccionar máximos históricos mientras que Europa ha recuperado gran parte de lo perdido en el 2018, que no fue poco. Eso si, con la inestimable colaboración de los bancos centrales respectivos que han estado apuntalando los mercados en los momentos de mayor tensión en los que parecía que las bolsas podrían sucumbir ante tanta insistencia desestabilizadora.

Hace un par de semanas comentábamos el riesgo que tenían los mercados estacionalmente hablando durante la primera quincena de Diciembre. Realmente el riesgo solo duró 2 días, iniciándose el 3 de Diciembre un Rally de navidad con preaviso que tuvo la confirmación ayer tras el aparente acuerdo (aún sin firmar, repito).

Así pues, con el acuerdo casi atado, con las elecciones en el Reino Unido también solventadas y que aclaran la situación de cara al Brexit, con los precios en máximos históricos y con la entrada en la última quincena del año, tradicionalmente alcista. ¿Qué puede salir mal a partir de ahora?.

Ayer, como cada jueves, tuvimos cónclave de inversores en nuestro Club de Bolsa. Realmente no es que me las quiera dar de listo a toro pasado, entre otras cosas por que por suerte o por desgracia todo queda grabado, tanto los errores (que son muchos) como los aciertos. La impresión que teníamos durante las últimas semanas es que quedaba una corrección de grado intermedio que hacer antes de ver nuevos máximos. Dentro del puzzle de los mercados, habría ahora que intentar comprender si esa corrección de grado intermedio que esperábamos fue la de principios de diciembre y la subida posterior la que está culminando en esta semana. En momentos como este se me viene a la cabeza aquel dicho bursátil de «compra con el rumor, vende con la noticia».

Para bien o para mal, mis análisis y operativa se siguen guiando por la lectura de la estructura del precio, nada es infalible, pero he de decir que tampoco va mal la cosa. Como decía, en el día de ayer nos dedicamos una vez más a monitorizar la estructura del precio en varios de los índices principales, partiendo del más largo plazo hasta llegar al más corto. A continuación les traslado lo que pudimos ver en el SP500.

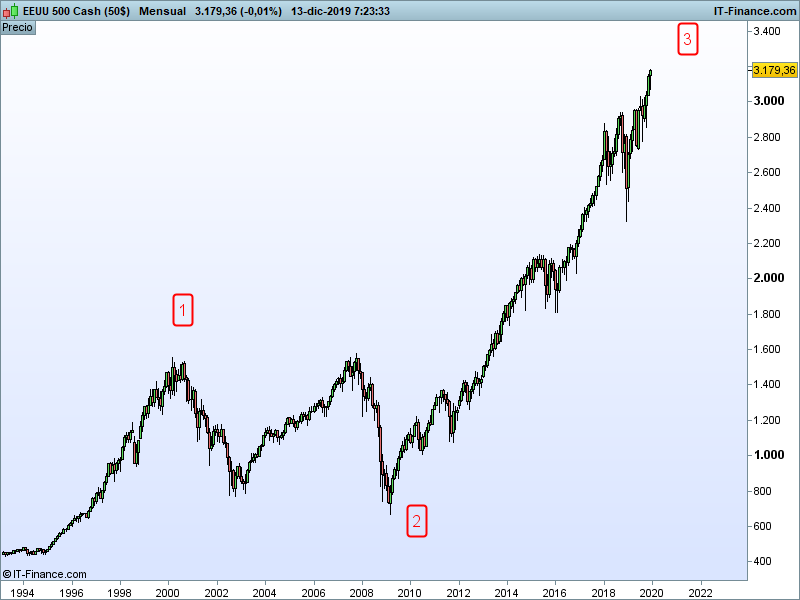

Partiendo de un gráfico mensual, podríamos tener más o menos claro que la estructura de muy largo plazo que tenemos es esta. Donde el actual mercado alcista que se inició en el año 2009 parece haber desarrollado una cuasiperfecta onda 3.

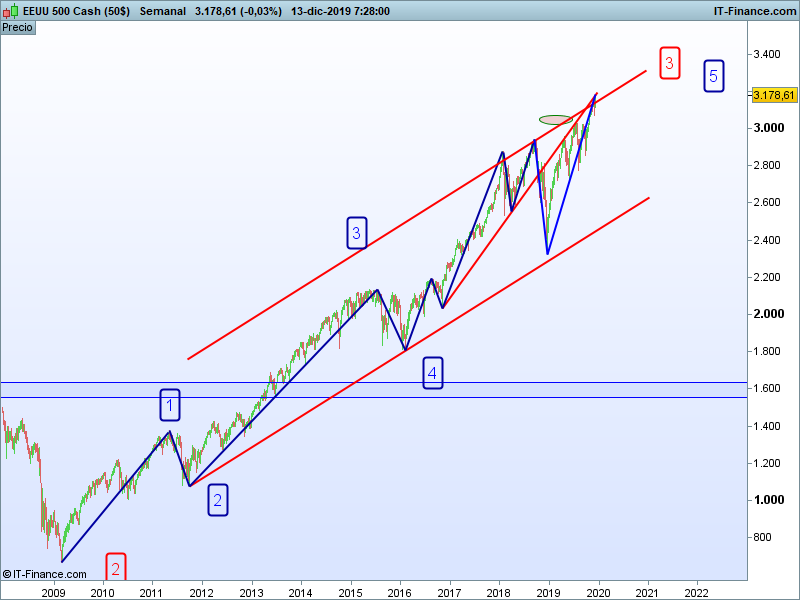

Centrándonos en esa larga onda 3, hemos identificado tres grandes tramos al alza, lo que serían sus respectivas ondas impulsivas: la primera desde 2009 a 2011, la supuesta onda 3 desde finales de 2011 hasta 2015 y la última onda 5 desde 2016 hasta la actualidad. Estaríamos en una onda 5 de 3. Lo vemos en este gráfico semanal.

Siguiendo con el gráfico semanal, nos centramos en analizar la última onda, la que se inició en 2016, y vemos como, de nuevo, nos encontramos con 5 ondas desplegadas. Estaríamos entonces en la onda 5 de 5 de 3.

Otra vuelta de tuerca más en nuestro ejercicio de fractalidad, nos vamos a un gráfico diario para ver que es lo que ha pasado en esta última onda, desde principios de 2019. También vemos como estamos desplegando una secuencia de 5 ondas, la última iniciada en Octubre del presente, coincidiendo con la inyección de liquidez de la NoQE. Sería la 5 de 5 de 5 de 3.

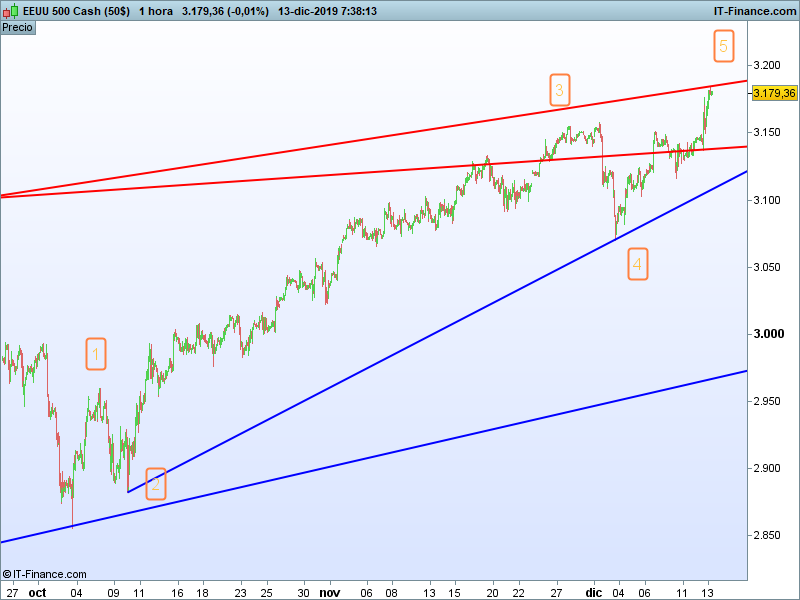

Retrocedamos por tanto hasta Octubre dentro de un gráfico horario, el que solemos adoptar como principal dentro de nuestra operativa de corto plazo. La historia se vuelve a repetir, vemos de nuevo como se despliegan 5 ondas, la última con arranque en el día 3 de Diciembre. Sería la 5 de 5 de 5 de 5 de 3.

Llegamos pues al arranque frenético del mes de Diciembre para comprobar de nuevo que las estructuras en 5 ondas se siguen manteniendo, el último tirón alcista sería el que se produce el 10 de Diciembre. Estaríamos en la 5 de 5 de 5 de 5 de 5 de 3.

Ya no me atrevo a seguir marcando estructuras a más corto plazo, podríamos utilizar gráficos de 15 minutos o incluso de 5 y muy posiblemente podríamos determinar que nos podamos encontrar en una onda 3 o en una onda 5. La verdad es que los movimientos de ayer aún dejan dudas.

Ante esta situación, y sin querer pecar de pesimista, ¿cuanta gasolina le queda al depósito?. Lógicamente este recuento puede estar perfectamente equivocado, de hecho hay alguna alternativa también válida que podría dejarnos aún tramos alcistas adicionales.

Ahora nos encontraremos de nuevo con ese efecto FOMO tan puesto de moda últimamente. ¿Qué puede salir mal?

En el siguiente vídeo analizamos al Sp500, Nasdaq, Dow Jones, Ibex,DAX, Sp500, Bitcoin y Oro.

Buenos días y que tengan un buen fin de semana.

Cada día buscamos oportunidades de trading en más de 25 activos en nuestro CLUB DE BOLSA.