Low Volatility Vs Minimum Volatility. Hace ya algunos años que se pusieron de moda los ETFs de renta variable vinculados a la baja volatilidad. Es posible que si te hablo de Low volatility y de Minimum Volatility, ambos conceptos te parezcan lo mismo, pero no lo son.

Hace algún tiempo escribí sobre esto. Casi que no merece la pena actualizar este post, por que lo realmente importante es el concepto en si, más allá de si los datos son de 2054 o 2015. Te dejo con el artículo

ETFs de volatilidad

Ya hemos hablado en estas páginas de los ETFs de baja volatilidad. Hace unos días, coincidiendo con que el VIX superaba de nuevo el nivel de 16, comentábamos el comportamiento que estaba teniendo durante este año 2019 el SPLV (ETF de baja volatilidad) frente al SPY (ETF que replica al SP500).

Bajo una particular teoría, comentábamos que cuando el VIX supera la zona de 16, y mientras se mantenga por debajo de la zona de 20, veíamos como el ETF de baja volatilidad había tenido un mejor comportamiento.

Hoy seguiremos profundizando sobre la volatilidad reducida. Pese a las limitaciones impuestas por MIFIDII que nos impiden a los operadores europeos contratar ETFs americanos, no es difícil encontrar ETFs Ucits de baja volatilidad que podamos contratar libremente.

Sin embargo, al buscar en nuestro banco de inversión o broker estos ETFs tenemos que prestar especial atención ya que nos vamos a encontrar con ETFs de baja volatilidad (low volatility) y de mínima volatilidad (minimum volatility). Pese a que en un primer momento pudiese parecer lo mismo, no lo es en absoluto. Lo explicamos:

Los ETFs de baja volatilidad recogen en una cesta el conjunto de valores que dentro de un índice de referencia (como podría ser el SP500) presentan una menor volatilidad de forma individual. Por este motivo no nos debe extrañar ver como este ETF está plagado de empresas del sector utilities, consumo básico y alguna financiera. Es muy habitual que en correcciones menores, mientras los índices generales sufren ciertas caídas, la baja volatilidad se mantenga o siga subiendo, por el mejor comportamiento de estos sectores ante estas situaciones.

Sin embargo, en los ETFs de mínima volatilidad no influye la volatilidad de cada activo en particular, se pretende lograr una cesta cuyo grado de descorrelación de los valores que la componen aporten la menor volatilidad posible. Se usan algoritmos que, analizando cientos y miles de combinaciones, detectan aquella matriz que aporta a la cartera la menor volatilidad posible. Sería lo que llamamos, en su momento, en el webinario de inversión y formación de carteras, luchar contra el riesgo sistemático. Al menos en cierta manera, ya que solo estaremos diversificando en renta variable.

Si baja volatilidad era territorio abonado para las utilities, en mínima volatilidad nos podemos encontrar valores de todo tipo de sectores.

Sin ir más lejos, en este momento las 5 posiciones con más peso en el SPLV (baja volatilidad) están cubiertas por:

1.- Duke energy (utilitie)

2.- Republic services Inc (industria)

3.- Eversource Energy (utilities)

4.- Evergy (utilities)

5.- NextEra Energy (utilities).

Siendo los siguientes sectores los que tienen mayor representación en este momento:

1.- Utilities: 28%

2.- Servicios financieros: 22.8%

3.- Inmobiliario: 19.30%

4.- Consumo defensivo: 9.67%

5: Industria: 7.89%

En el lado de la mínima volatilidad , y usando el ETF USMV, tenemos los siguientes datos:

1.- Newmont goldcorp

2.- Coca cola

3.- McDonalds

4.- Visa

5.- Waste management.

y con la siguiente representación sectorial:

1.-Servicios financieros 15.57%

2.- Consumo defensivo: 13.95%

3.- Industria: 11.48%

4.- Salud: 10.51%

5.- Inmobiliario: 10.01%

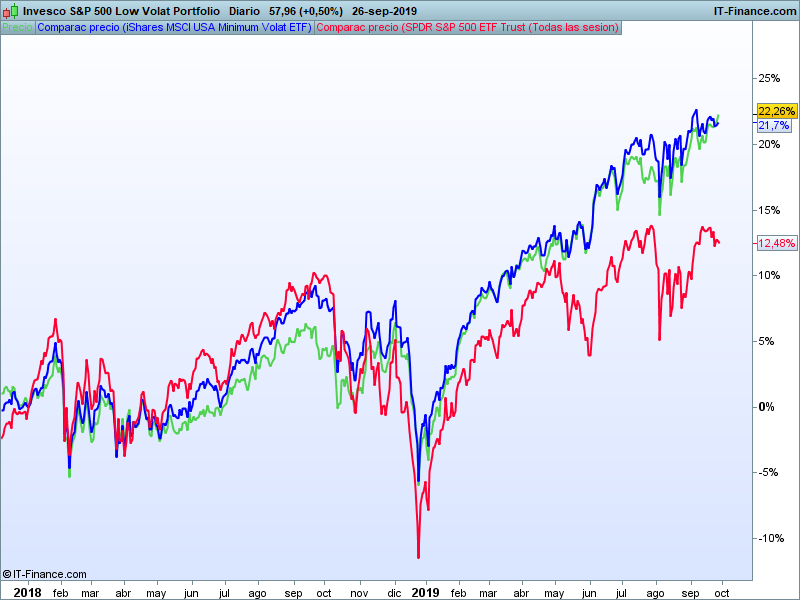

Una vez aclarado que estamos hablando de cosas totalmente diferentes, ¿cual podríamos decir que tiene mejor desempeño?. En el siguiente gráfico comparamos, en escala relativa, la baja volatilidad (verde), la mínima volatilidad (azul) y el índice sp500 (rojo) representado por el ETF SPY.

Hemos iniciado la serie en enero de 2018, ya que lo interesante es ver el comportamiento cuando los precios caen, y en el periodo de estudio hemos tenido varias caídas de mayor o menor consideración.

Low Volatility mejor que Minimum volatility

Si tomamos como referencia la corrección de principios de 2018, los Drawdowns quedan ordenados como siguen:

1: Baja volatilidad -9.93%

2: Mínima volatilidad: -10.16%

3: Sp500 -11.81%

Vayamos ahora al desplome de Octubre de 2018:

1.- Baja volatilidad -12.59%

2.- mínima volatilidad -14.12%

3.- Sp500 -20.54%

Las diferencias, salvo en el segundo caso analizado donde si hay importantes diferencias con el Sp500, no son especialmente significativas. Cuando el mercado cae a plomo, cae todo y la única forma de protegerse a estos DrawDowns es a través del análisis técnico .

Pero si nos fijamos en las distintas correcciones menores (entorno a un 5%) que ha tenido el mercado durante el 2019, podemos comprobar en el gráfico como si existen diferencias significativas en cuanto al comportamiento de la volatilidad reducida respecto al índice general.

Entonces, ¿con cual nos quedamos? ¿baja volatilidad o mínima volatilidad?. Realmente no tengo una respuesta definitiva, lo que si parece una buena idea es, que en el momento de apreciar en los gráficos movimientos correctivos de cierta relevancia, traspasar nuestra cartera de renta variable a volatilidad reducida.

Que tengan un buen fín de semana.

¿Conoces nuestro CLUB DE BOLSA?