Nos gusta la volatilidad

Volatilidad.- La volatilidad es uno de mis temas favoritos y de lo que más hablo, no solo en la web, también insisto mucho en el club de bolsa. Nuestro lector sabe que somos partidarios de intentar aprovechar una alta volatilidad a nuestro favor, es decir aquella que se produce a favor de la tendencia previa. Pero esto hay que hacerlo en base a un sistema, si se trata de disparar a tontas y a locas, mejor hacerlo con baja volatilidad por mera probabilidad.

Dado que la volatilidad nos impone tanto respeto, hemos querido averiguar que pasaría si tuviésemos la capacidad de fijarnos solo en los valores de baja volatilidad a lo largo del tiempo. Si queremos ir seleccionando valores para hacernos nuestra propia cartera, puede que sea labor de chinos, puesto que no se trata únicamente de escoger valores poco volátiles si no diversificarlos de forma correcta tanto en cantidad como en representación sectorial. Pero, gracias a la gestión pasiva y a que a alguien se le ocurrió la brillante idea de inventar los ETFs, hoy en dia tenemos ETFs de baja volatilidad para aburrir al personal.

Trabajo con baja volatilidad

Pero tanta variedad puede confundirnos, por eso no nos cansaremos de recomendar ETFs de gestoras reconocidas, que tengan un patrimonio y volumen de negociación lo más alto posible. Y en ese sentido hoy vamos a hablar del SPLV, un ETF que engloba los valores del SP500 de baja volatilidad y que, por cierto, gracias a MIFID II los españoles no podemos negociar. Nos tendremos que conformar con el equivalente UCIT, con algo más de 1.000 millones de dólares de capitalización.

Este ETF mantiene en sus primeras cinco posiciones a : Qualcomm, Intuit, UnitedHealth, Microsoft y Accenture. Si nos fuésemos a su equivalente sin tener en cuenta la volatilidad, el SPY, veríamos que sus primeras posiciones estarán cargadas con FAANG. Hay una diferencia notable en ese sentido.

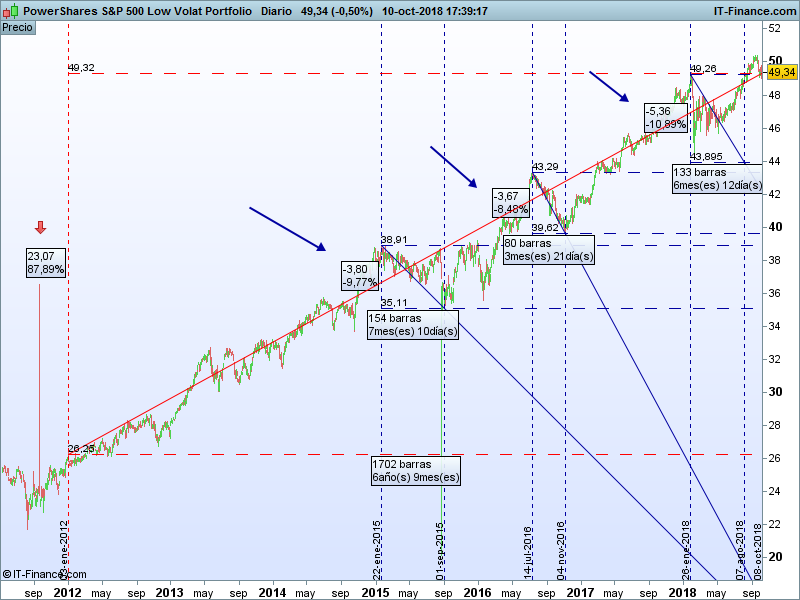

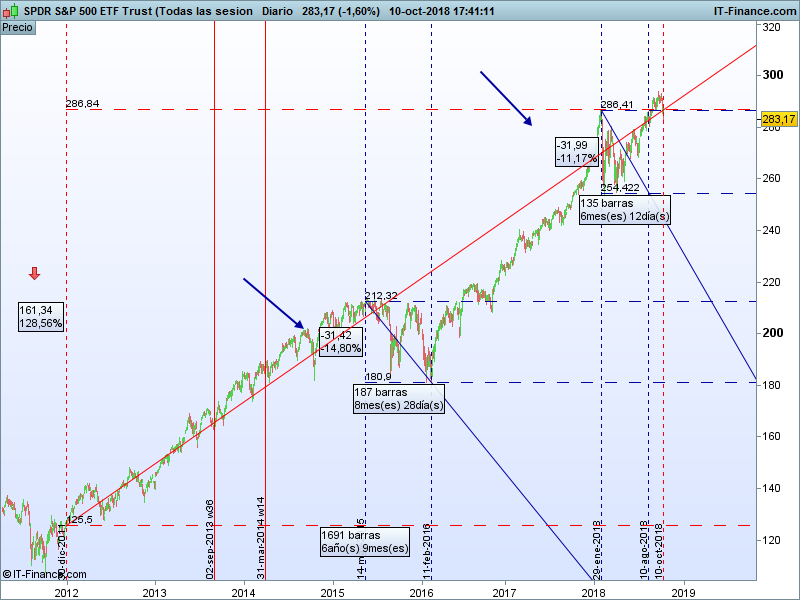

Ahora bien, ¿cómo se comporta el SPLV de baja volatilidad con respecto al SP500?, veámoslo comparando sus gráficos. Es un ejercicio que realizamos en 2018, pero que nos puede servir perfectamente para comprender la esencia de lo que comentamos.

El gráfico de arriba es el SPLV de baja volatilidad, mientras el de abajo es el SPY, espejo del SP500.

Conclusiones primer estudio

«El SPY tiene bastante más solera, disponemos de datos desde el año 1999, sin embargo, los ETFs «sintéticos» o «de autor» son más recientes, y para el caso que nos ocupa tenemos datos desde mediados del 2011. Así que hemos querido hacer una comparativa desde el 1 de Enero de 2012 hasta el dia de hoy.

Si nos fijamos en el gráfico de arriba, el SPLV de baja volatilidad, ha tenido un rendimiento (marcada con la flechita roja) de un 87.89% en este periodo. Si nos fijamos en las flechas azules, estas apuntan a un cuadro en donde se pueden ver las correcciones más severas sufridas en este periodo. Hemos tenido drawdowns de un 9.77% en 2015, un 8.48% en 2016 y finalmente un 10.89% en la caidita que tuvimos al inicio de este año.

Vayamos al SPY. Para empezar vemos que la rentabilidad durante el periodo ha sido bastante superior, llegando al 128.56%, y nos encontramos con 2 drawdowns importantes: -14.80% en 2015 y -11.17% en 2018. Ya queda en manos del grado de aversión al riesgo del inversor decidir entre una rentabilidad superior o un drawdown mayor.

La pega que le vemos a esta comparativa, además del corto horizonte temporal, es que se basa en el comportamiento del mercado en un mercado netamente alcista. Sería bueno ver el comportamiento de este tipo de ETFs en mercados bajistas o laterales.»

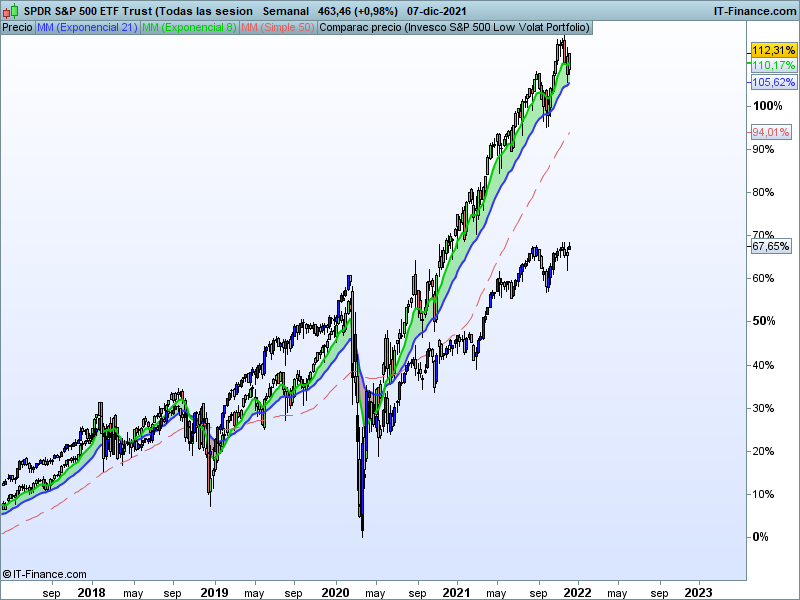

Actualizamos

Si el problema era ver el comportamiento en situaciones bajistas, podemos actualizar y ver que ocurrió durante el tramo bajista del COVID

En azul:SPLV

En verde: SPY

Si bien es cierto que en situaciones de alta volatilidad «controlada» el SPLV funciona mejor, cuando la volatilidad se descontrola y se va de madre como fue el caso en marzo de 2020 (recordemos, la caída más abrupta de la historia en menor tiempo) no hay ETF de baja volatilidad que valga. La caída fue virtualmente idéntica

Ir a Bolsapedia